目次

■上昇基調だった日本株が暴落

日本株の値動きが大きくなっています。

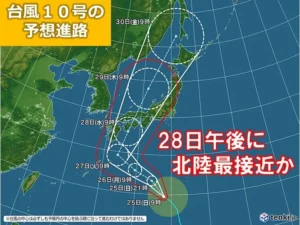

NISAが大きく制度変更された1月以降、日本株は上昇傾向が続き、7月11日には日経平均株価が史上最高値の4万2224円まで上昇しました。

しかし8月2日金曜日には2000円以上の下落で3万6000円を割り込み、1日での下げ幅は1987年、世界的に株価が大暴落した「ブラックマンデー」に次ぐ大きさになりました。史上最高値から約3週間で6300円超の値下がりです。

週明けの5日にはさらに下落し、パニック売りも誘発して、終値は4451円安と過去最大の下げ幅を記録しました。

NISAを利用している場合、こうした状況のときにはどのような投資行動をとればいいでしょうか。今後の投資をどうするか、また今保有している資産をどうするか、それぞれ考えてみましょう。

■積み立て投資を「やめる」「休む」は悪手

NISAの利用者には、「つみたて投資枠」で投信の積み立て購入をしている人が多いと思います。その場合、絶対にしてはいけないNG行動は、「積み立てをやめること、休むこと」です。

値段が下がると、さらに下がるのではないか……といった恐怖心が芽生えるため、いったん投資を休もうなどと考える人が少なくありません。休むことで損を拡大せずに済む、と考える人もいます。

しかし、積み立て投資を下がったときにやめるのは逆効果です。

■長期積み立てなら、下落局面は「チャンス」

毎月一定の額を投資していく積み立て投資では、投資する金額で購入できる分(口数)が買い付けられます。したがって、高値のときには少しの量しか買えませんが、価格が下がったときには多くの量を買うことができます。

つまり、下がっているときに積み立てをやめてしまうと、多く買えるチャンスを逃してしまうのです。

資産の評価額は「1口あたりの価格×保有する口数」ですから、下がっているときにも積み立てを続けて口数を増やしていけば、価格が上昇したときには利益を大きくすることができます。

「さらに下がってしまいそうで怖い」と言う人もいますが、日銀の利上げ予想や為替相場の変動、米国株の値動きなどの影響を受け、株価が大きく動くのはよくあることです。

そもそも積み立て投資は長期で行うもの。下っているときはチャンスですから、そのときに休む、やめる、というのは不適切、というわけです。

安いときにも投資を続けて保有口数を増やすことで、やがて価格が上昇したときには大きな果実を得ることになります。

■個別銘柄への投資は避けるのが無難

一方、投資に慣れている人や積極的にリターンを狙う人(リスクをとる人)の中には、下がったときこそチャンスと考え、個別銘柄に投資する人もいます。

銘柄に絶対の自信がある場合は別ですが、お買い得に見える個別株も急落時に手を出すのは控えるべきです。なぜなら、個別銘柄は市場平均よりも大きく下げる可能性があるからです。

値動きに不安がある時期には、銘柄選択のリスクは避け、市場平均に連動するインデックス投信を選ぶのが無難です。

■セオリーを徹底すれば成長投資枠で投資するのも選択肢

このようなタイミングでの具体的な投資の方法としては、つみたて投資枠での積立額を増やすのも1つの方法です。

また、成長投資枠を利用した投資も考えられます。成長投資枠は、つみたて投資枠より商品の選択肢が広いなどの魅力があります。〈まとまった資金を投資したい人〉〈積み立て投資をしながら単発での投資もしてみたい人〉などは、成長投資枠での投資を検討するとよさそうです。

また、自身の年収が多い人、共働きで世帯年収が多い人、相続などでまとまった資金を持っている人など、〈年間120万円以上投資できる人〉もいるでしょう。ただし、投資は余裕資金で行うべきものであり、10年程度、使わなくて済むお金を投資するのがセオリーです。

住宅購入の予定があるなら頭金や購入時にかかる費用、子どもがいるなら将来かかる教育費(具体的には大学でかかる費用)は投資で増やすことより、安全性を最優先して預貯金などに預けるのが適しています。

それは値動きが大きい今だけでなく、どんなときにでも、その原則を守る必要があります。

■成長投資枠でも投信の積み立て購入ができる

成長投資枠では株式や投信をスポット的に投資するするイメージがありますが、ネット証券などでは、成長投資枠で投信の積み立て投資ができます。

購入できる投信は、信託期間が無期限もしくは20年以上、毎月分配型ではない、高レバレッジ型ではない(市場より激しい値動きをする商品ではない)などの条件を満たす商品です。取扱商品は金融機関によって異なりますが、主要なネット証券ではかなり品ぞろえが豊富です。

ちなみに、毎月分配型が排除されているのは、NISAは長期での資産形成を目的とした制度だからです。

分配金が毎月払い出されるのは、資産を運用しながら一部を使っていく、というニーズ(おもにリタイア層)には便利ですが、運用によって得られた利益がさらに運用されて利益を生む、といった複利効果が得にくく、長期で資産を増やす目的には合わないのです。

つみたて投資枠で購入できる低コストのインデックス投信も対象になっていますから、成長投資枠でも同じ投信を積み立て購入することもできます。あるいは、運用会社が銘柄を選択して投資するアクティブ運用型の投信を積み立て購入するのもよさそうです。

つみたて投資枠ではできないこと、買えないもの、を選ぶわけです。銘柄を絞り込んでいる投信など、インデックス投信より値動きが大きくなりやすいタイプでも、積み立て購入なら、時間分散効果によって、高値つかみをする失敗も避けやすいといえます。

■すでに保有している銘柄はどうする?

株式を保有している人は、売るべきか持っていていいか、悩むこともあるでしょう。

しっかり理解しておきたいのは、「株は絶対に下がることがある」という点です。

日銀の利上げ予想や為替相場の変動、米国株の値動きなど、株価に関係するニュースが出ると、個別企業の業績などは関係なく、株式市場全体が影響を受けるのが通例です。そのため、業績がよく、将来性もあるピカピカの企業であっても、短期的に値下がりするのは珍しいことではありません。

短期的な下落に右往左往するのではなく、企業の状況に目を向けましょう。業績がどうか、成長性はどうかを確認することが重要です。業績などに大きな変化がないのであれば、売却を急ぐ必要性は低いと考えられそうです。

■株価低迷のNTT株は売るべきか?

なかには、業績が悪化したために株価が下がる企業もあります。

今年、話題になった銘柄としてNTT株(日本電信電話)を例に整理すると、年初に約170円だった株価は1月下旬に約193円に上昇したものの、5月には170円を割り込み、8月中旬には約150円程度を推移しています。

NTT株が5月に大きく下落した要因は、2025年3月期について通期減益予想が発表されたからです。

売るべきかどうか悩む声も聞かれましたが、売り急ぐことはないと考えられます。

■長期の視点で考えれば「答え」が見えてくる

理由の1つは、配当利回りが高いことです。

NTT株の予想配当利回りは3.38%(2024年8月2日現在)で、東証プライム市場の平均利回り2.15%(2024年7月現在)と比べても、1%以上、高い水準です。

値下がりしたときに売って売却損を出して、それを定期預金にして0%台で運用するより、配当金を得ながら保有し、値上がりを待てばいいのです(減益が続くようなら損切りも選択肢に入ります)。

■投資は長期保有を前提に

そうした投資行動をとるためにも、長期保有を前提として投資することが重要です。

長期間、具体的には10年以上使わなくていいお金を投資すれば、短期的な値動きにハラハラしたり、お金が必要になってやむなく売ったり、などの事態を避け、値上がりを待つことができます。

逆に予想以上に上がったり、十分と思える水準まで値上がりしたりしたら、売却して利益を確定させてもいいでしょう。

----------

ファイナンシャルプランナー

ファイナンシャルリサーチ代表。1962年生まれ。中堅クレジット会社勤務などを経て、独立。完全独立系ファイナンシャルプランナーとして、個人のコンサルティングを行いながら、テレビ・ラジオ番組への出演、新聞・マネー雑誌・各種メールマガジンへの執筆など、さまざまなメディアを通じて投資の啓蒙や家計管理の重要性を説いている。

----------

この記事は、株式市場の激しい値動きとその影響に対する投資家の心理について述べており、特にNISAを利用している投資家に向けたアドバイスが中心です。筆者は、株価が大幅に下がったときに積み立て投資をやめることは逆効果であると強調しています。これは、積み立て投資の本質が長期的な資産形成にあるため、短期的な値動きに左右されず、下落局面ではより多くの口数を購入できるというチャンスと捉えるべきだという点に根ざしています。また、個別銘柄への投資についても慎重な姿勢を求め、インデックス投資の方がリスクを分散できるとしています。

このアドバイスは、感情に流されずに計画的に投資を続ける重要性を再認識させてくれます。特に市場の不安定さが増す中で、長期視点での投資を維持することが、投資家にとって有益であることを強調している点が印象的です。投資は余裕資金で行い、短期的な値動きに惑わされず、計画を守り続けることが重要だというメッセージが伝わってきます。

<このニュースへのネットの反応>

上がれば下がるのが株の大前提。リスク無しなんて無いんだから嫌なら最初からやるな。

下がり始めに売って下がり切ったら買えばいいだけ

NISAは分散・長期保有でやる前提だろ。

下がれば買って、戻れば売って現金比率を調整する。含み益と現金余力があるだけで暴落はいくらでも対応できるし、怖がるだけだと何もできない。値動きが荒く配当もない値嵩株か値動きが少なく配当もあるバリュー株かでやり方も変わるけど。

素人だから良く分からんが、長期の積み立て投資を目の前の株価の上下で判断するのはなんか違う気がするわ

株価が下がる恐怖に耐えられない人は定期預金や個人年金保険にしておきなさい。

NISAなんて短期取引向きじゃねえのにな、大体新NISAにしたって高値の時に買うやつはそりゃ損するわ

株って20年放置するつもりでやるもんだし、お小遣いが8桁余ってる人が7桁使ってやることだから、一喜一憂してる時点で「カモ」っていうんだよ。まあそのカモを引き入れるために新NISAを口実にしたわけだが、 お 前 ら っ て な ぜ か 賃 上 げ 交 渉 し な い 労 組 は 一 切 批 判 し な い よな。

そうやって慌てて売り買いするもんだから株価が乱高下するのでは?

NISAが通常の株取引と異なるのは「利益に対する20%の税金」が免除されているから有利というのと、枠に上限があるから短期投資には向かないという2点。完全に「庶民が長期投資をやるための制度」なんよ。こんなことすら理解できねえのなら投資なんかやめて銀行に定期預金でもしてればいい。今は定期の利率も上がっとるしな。

現在の段階で新NISAで損してる奴は「長期運用投資で行うべきもので投機やってる*」だから本人が勝手にやって失敗してるなら今すぐやめるべきだし、銀行に勧められてその形でやってるなら今すぐ銀行を変えろ。

8月1日から8月5日までで含み益の2/3が消し飛んだわ。今後もこういう暴落は何度かあるだろうから貴重な体験をさせてもらった。

あの大暴落で岸田と植田を心底恨んでるやつ多そう

短期の損得は株を仕事にしてる人しか関係ないからね。常に株を見れないのなら長期しか無理。銀行の利息分以上に稼ぐのは楽(目標が低すぎるだけだが)ただしこういう風に暴落することもあるので貯金全部回すと急な出費に対応出来ないのでNG

損切りなんて言い出さなきゃ続ければいいんじゃない

高配当株か優待が優秀な株買ってあとは放っとけ定期

よくわかんないからやらないという人は絶対にやらなくなったし短期で儲かると思った人も損切りだろうねまぁ、予想通りの結果

株なんか値が下がるだけだろ。パ*ならゼロになるし、宝くじなら基本1/10返しだし、まだ負けと決まったわけでなし逆転の目があるだけお得じゃないか

あれだけ暴騰したのだからどこかのタイミングで暴落するのは目に見えてた。思っていたよりも高値維持していたけど始めるにはタイミング悪すぎだろ。

なんで長期投資の積立NISAを短期で語るんだよ。その時点でもう株に向いてないからやめろ。暴落したから損をするんじゃなくて自分が*だから損をするんだぞ